Одним из факторов развития российского рынка кофе, по мнению экспертов Информационного агентства «КредИнформ», является его зависимость от ситуации в странах, где выращивается сырье для данного продукта. По оценкам специалистов мирового рынка, в 2009-2010 сельскохозяйственном году общий выпуск кофе в мире снизился со 128,1 млн до 120,6 млн мешков.

Данное обстоятельство эксперты связывают с природными катаклизмами, в частности с тропическими штормами в Южной и Центральной Америке, которые привели к значительному увеличению влажности, что негативно сказалось на здоровье кофейных растений и способствовало появлению паразитов. Также в 2009-2010 сельхозгоду сократился урожай кофе и во Вьетнаме. Однако по предварительным оценкам, в 2010-2011 годах объем производства кофе в мире вырастет до 133-135 млн мешков за счет высокого урожая арабики в Бразилии. Также ожидается увеличение производства кофе в Колумбии и странах Азии.

Специалисты утверждают, что мировые запасы кофе будут сокращаться вследствие недостаточного уровня предложения на рынке. Это в свою очередь будет способствовать росту цен на данный продукт.

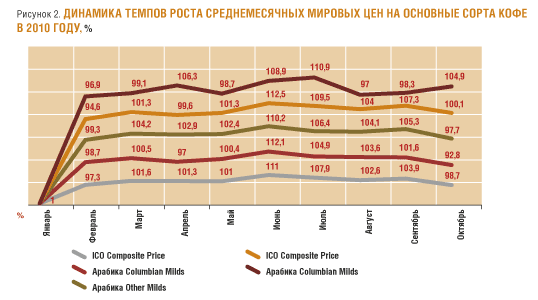

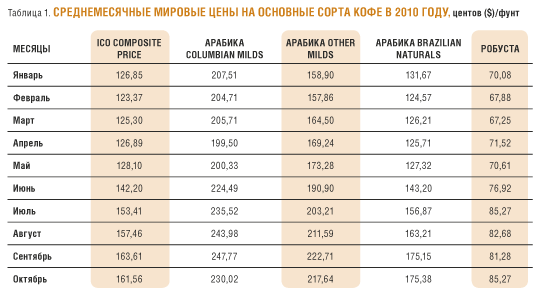

Как показывает анализ цен на основные сорта кофе, в октябре 2010 года значение показателя ICO Composite Price* упало на 1,25% по сравнению с сентябрем – с 163,61 до 161,56 центов ($) за фунт.

Российский рынок кофе характеризуется высокой импортозависимостью, поэтому покупательский спрос на данный вид товара на внутреннем рынке удовлетворяется в основном за счет зарубежной продукции.

За 9 месяцев 2010 года наибольшая доля импортных поставок всей кофейной продукции в натуральном выражении – 20,8% от общего объема импорта – приходилась на Вьетнам, а в стоимостном выражении лидировала Бразилия с долей в 13,9%. При этом в стоимостном выражении доля импортной продукции из Вьетнама составила 7%, а доля поставок из Бразилии в натуральном выражении достигла 16%.

С 2006 года правительство РФ обнулило ввозные пошлины на зеленый кофе, который используется российскими производителями в качестве сырья для производства кофейной продукции. Это позволило существенно снизить себестоимость и цену конечной продукции, а также послужило стимулом для открытия новых производств на территории РФ.

Что касается экспорта за 9 месяцев 2010 года, то наибольшие поставки российской кофейной продукции осуществлялись на Украину и в Казахстан – в натуральном и стоимостном выражении суммарно соответственно 70 и 68%.

Объемы производства кофейной продукции в РФ в 2009 году составили 60,5 тысячи тонн, что на 16% больше, чем в 2008 году.

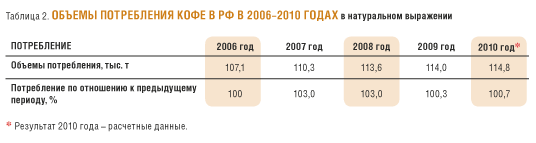

За 9 месяцев 2010 года объем производства составил 45,7 тысячи тонн – более 75% объема производства 2009 года. Согласно прогнозам экспертов, по итогам 2010 года, потребление кофе в РФ останется на уровне 2009 года. Это свидетельствует о том, что рынок близок к стадии насыщения. При этом темп прироста объемов потребления кофе в 2009-2010 годах снизился с 3% до 0,3-1%.

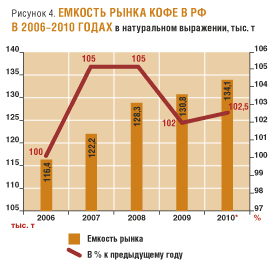

Что касается емкости российского кофейного рынка, то за последние три года темп прироста в натуральном выражении снизился с 5% до 2-2,5%. Емкость кофейного рынка в натуральном выражении в 2010 году, по оценкам ИА «КредИнформ СЗ», достигнет отметки в 134 тысячи тонн – прирост по сравнению с 2009 годом составит 2,5%.

Кофейный рынок является высококонкурентным и состоит из нескольких совершенно разных сегментов, в каждом из которых существуют свои лидеры, узко сфокусированные в своей работе на определенный сегмент. Около 75% отечественного рынка кофе в натуральном выражении приходится на растворимый кофе – сублимированный, гранулированный, порошковый – и кофейные напитки. Остальные 25% принадлежат натуральному кофе, и эта доля постепенно увеличивается.

Рост сегмента натурального кофе связан в основном с тенденцией перехода потребителей на более качественные и натуральные продукты. В свою очередь увеличение продаж натурального кофе стимулирует рост числа кофеен и их популярности у российского потребителя. По мнению экспертов, дальнейшее развитие рынка будет происходить именно за счет этого сегмента. Рынок растворимого кофе, по мнению экспертов, близок к стадии насыщения. Дальнейшее развитие в рамках данного сегмента будет происходить за счет перераспределения долей в сторону премиальной продукции – сублимированного кофе, а основные игроки этого рынка будут конкурировать между собой на марочном уровне. Стоит отметить, что в период кризиса доля потребителей, переставших употреблять кофе с целью экономии, была незначительной. Лояльность бренду здесь также очень высока: потребители вряд ли откажутся или перейдут на более дешевую марку напитка, они скорее сократят частоту его потребления.

Среди лидеров российского рынка растворимого кофе можно выделить такие компании, как Kraft Foods Inc. (США, ТМ Jacobs), Nestle S.A. (Швейцария, ТМ Nescafe), Tchibo GmbH (Германия, ТМ Davidoff) и Sara Lee Corp. (США, ТМ Mоccona).** Все перечисленные компании имеют в России собственные представительства и собственные производства – кроме Sara Lee. На долю этих ведущих игроков приходится около 60% российского рынка растворимого кофе в стоимостном выражении. Среди отечественных компаний можно выделить ОАО «Русский продукт» (Москва), которое производит растворимый кофе под маркой Ruscafe.

Также стоит отметить, что до недавнего времени только «Московская кофейня на паяхъ» имела в России собственное производство сублимированного кофе полного цикла – по разным оценкам, доля компании на рынке сублимированного кофе составляет от 3 до 5%. В настоящее время к этому производителю присоединился Kraft Foods.

На рынке натурального кофе ключевыми игроками являются российские компании: ЗАО «Московская кофейня на паяхъ», ООО «Чайно-кофейная компания «Гранд» (Москва) и ЗАО «Фабрика «Золотые купола» (Московская область)***. Среди зарубежных игроков на отечественном рынке можно также отметить финскую компанию Paulig Group, которая в 2011 году планирует запустить на территории РФ собственное производство натурального кофе.

* ICO Composite price означает среднюю цену на кофе. Данный показатель рассчитывается Международной кофейной организацией на базе цен на сорта робуста (Robustas) – 35%, сорта арабика Brazilian Naturals – 31%, Арабика Columbian Milds – 14% и Арабика Other Milds – 20%.

** Компании расположены в алфавитном порядке.

*** Компании расположены в соответствии с годовыми оборотами за 2009 год в порядке убывания.

Исследование КредИнформ Северо-Запад