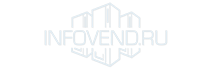

Российский рынок безалкогольных напитков является не только самым крупным в Восточной Европе, но также и самым динамичным. По данным исследования Euromonitor International, после резкого сокращения объемов в 2009 году – на 15% в натуральном выражении – рынок очень быстро восстановился, и в 2010-м уже продемонстрировал рост на 12% в натуральных показателях. Спад произошел в основном из-за снижения доходов населения и, соответственно, нежелания потребителей тратить деньги на товары не первой необходимости. Тем не менее, в 2010 году российская экономика начала восстанавливаться после рецессии. Наметился рост потребления товаров повседневного спроса, включая безалкогольные напитки. Динамика рассматриваемого рынка, и предлагаемые им инвестиционные возможности, продолжают привлекать международные компании, которые в 2010 году уже контролировали 55% рынка в натуральном выражении.

В сегменте газированных напитков после резкого спада в 2009 году – на 15% в натуральном выражении – наблюдается быстрое восстановление, причем в 2010 году уже был отмечен рост на 7% в натуральных показателях.

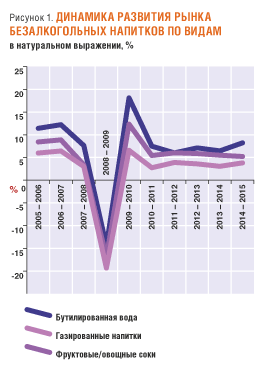

Стабилизация российской экономики привела к росту располагаемых доходов населения, поэтому потребители меньше стремились экономить и могли позволить себе регулярные покупки газированных напитков. Еще одним фактором, стимулировавшим рост продаж, была аномальная жара летом 2010 года, наблюдавшаяся с начала июня. С момента начала жаркой погоды спрос на газированные напитки удвоился, по сравнению с маем 2010 года. В итоге, потребление газированных напитков в 2010 году составило 27,9 литра на душу населения.

По данным Euromonitor International, продажи бутилированной воды в 2010 году выросли на 18% в натуральном выражении и на 30% – в стоимостном, соответственно достигнув показателей в 3 млрд литров и $ 3 млрд. Несмотря на то, что начало 2010 года было не слишком оптимистичным, летом продажи всех безалкогольных напитков значительно выросли, что помогло сегменту бутилированной воды быстро восстановиться после спада на 15% в натуральном выражении, отмеченном в 2009 году.

Продажи фруктовых/овощных соков – в категорию также включены сокосодержащие напитки, морсы и нектары – в 2010 году выросли на 13% по объему и на 23% по стоимости. После заметного спада потребления в 2009 году – на 17% в натуральном выражении, – восстановление экономики в целом и FMCG-рынков, в частности, привело к росту продаж этой продукции. Подушевое потребление соковой продукции в 2010 году оценивается на уровне 21 литра – аналогичный уровень потребления был отмечен в 2007 году. Наиболее активный рост – на 20% в натуральном выражении – наблюдался в сегменте так называемых 100-процентных соков. Результатом недавнего экономического спада стало стремление потребителей приобретать более дешевые продукты: предпочтение отдавалось нектарам, цены на которые значительно ниже цен на 100-процентные соки. По мере восстановления экономики начали меняться и предпочтения, у потребителей снова появилась возможность покупать более дорогие и более качественные продукты.

Динамика российского рынка безалкогольных напитков делает его привлекательным для международных компаний. Лидеры рынка начали свою деятельность в России еще во время существования Советского Союза. Так, PepsiCo запустила свою первую фабрику на территории нашей страны в 1974 году. Компания активно развивалась, открывала производства по всей России, а в 2008 году заняла лидирующее положение на рынке соков и нектаров в результате приобретения крупнейшего отечественного производителя натуральных соков ОАО «Лебедянский» (Липецкая область).

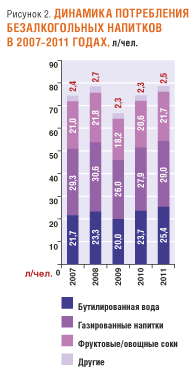

Основной конкурент PepsiCo – The Coca-Cola Company открыла свое представительство в России в 1991 году, а первая фабрика этого игрока стартовала в Москве в 1994-м. В 2005 году Coca-Cola приобрела одного из ведущих российских производителей соков – ЗАО «Мултон» (Москва), а в 2007 году – завод Aqua Vision (ООО «Аква Вижион», Московская область). Таким образом, к началу 2010 года российский рынок безалкогольных напитков был уже в основном консолидирован, а совместная рыночная доля PepsiCo и Coca-Cola в этот период составила 45% в натуральном выражении.

В 2010 году компания Coca-Cola приобрела четвертого по величине производителя соков в России – ОАО «Нидан Соки» (Московская область), которому принадлежат такие известные бренды, как «Моя семья», «Да!» и «Каприз». В 2009 году компания «Нидан Соки» контролировала 15% сокового рынка в натуральном выражении. Таким образом, общая доля Coca-Cola на российском рынке соков превысила 35%, а на рынке безалкогольных напитков в целом – 26% в натуральном выражении. Кроме того, компания намерена инвестировать $ 1 млрд в развитие своей инфраструктуры в России в течение ближайших пяти лет, причем значительная часть этих инвестиций будет направлена в «Нидан Соки».

Компания PepsiCo решила не сдавать позиций на российском рынке безалкогольных напитков и в конце 2010 года объявила о приобретении ОАО «Вимм-Билль-Данн Продукты Питания» (Москва). После окончательного завершения сделки по приобретению крупнейшего отечественного производителя безалкогольных напитков и молочной продукции PepsiCo увеличит свою долю на российском рынке соков с 30 до 50%, а на рынке безалкогольных напитков в целом в 2011 году доля компании достигнет 29% в натуральном выражении.

По завершении приобретения «Вимм-Билль-Данн» PepsiCo планирует инвестировать в развитие бизнеса $ 1 млрд в течение ближайших пяти лет. В результате этой транзакции международный концерн станет крупнейшим производителем продуктов питания и напитков в России. Годовые продажи компании превысят $ 5 млрд.

Рынок безалкогольных напитков – один из наиболее консолидированных в России. Суммарная доля двух крупнейших игроков в 2010 году составила 55% в натуральном выражении. Покупка компаний «Нидан Соки» и «Вимм-Билль-Данн» свидетельствует о том, что российский рынок безалкогольных напитков имеет значительный потенциал развития. Подушевое потребление продолжит расти и, по оценке Euromonitor International, к 2015 году достигнет 97 литров в год. Кроме того, подобные транзакции четко указывают на новый тренд в сфере слияний и поглощений – западные компании, работающие на медленно растущих рынках, ищут возможности покупки бизнеса на динамичных рынках Восточной Европы. Это позволит PepsiCo и Cola-Cola продолжить борьбу за лидерство, создаст сильный потенциал будущего роста и обеспечит платформу для дальнейшей экспансии в Восточной Европе и странах СНГ.

Кроме того, инвестиции транснациональных компаний имеют положительное влияние на российскую экономику в целом. Собираемые налоги идут в бюджет страны, также создаются дополнительные рабочие места для россиян. Подобная олигополия может влиять на ценообразование – компании стремятся повысить эффективность и снизить себестоимость.

Исследование Euromonitor International